SPÓŁKA KOMANDYTOWA

Czy wiesz, że…

… nadal możesz korzystać z bezpiecznej spółki komandytowej i wciąż płacić podatek tylko jeden raz? (Ustawa o podatku dochodowym od osób fizycznych i Ustawa o podatku dochodowym od osób prawnych)

… możesz przez stworzenie prostej bezpiecznej konstrukcji prawnej zachować bezpieczeństwo, jakie daje spółka komandytowa i płacić podatek tylko jeden raz? (Ustawa o podatku dochodowym od osób fizycznych i Ustawa o podatku dochodowym od osób prawnych)

… spółka komandytowa, której dochód ze sprzedaży nie przekracza 2 mln euro, będzie mogła płacić tylko 9% CIT? (art. 19 ust. 1 pkt 2 Ustawy o podatku dochodowym od osób prawnych)

… przez stworzenie prostej struktury możesz zwielokrotnić korzyści wynikające z 9% podatku dochodowego? (art. 19 ust. 1 pkt 2 Ustawy o podatku dochodowym od osób prawnych)

ESTOŃSKI CIT

Czy wiesz, że…

… że dzięki estońskiemu CIT nie płacisz podatku dochodowego dopóki wypracowany zysk pozostaje w firmie? (art. 28m ust. 1 Ustawy o podatku dochodowym od osób prawnych)

… możesz nadal korzystać ze środków Twojej spółki otrzymując wynagrodzenie, czy świadcząc usługi? (art. 28r Ustawy o podatku dochodowym od osób prawnych)

… estońskim CIT mogą być objęte nowe podmioty, a warunki stosowania preferencji są dla nich złagodzone? (art. 28g ust. 6, 28j ust. 2 Ustawy o podatku dochodowym od osób prawnych)m od osób prawnych)

… wystarczą nawet niewielkie zakupy środków trwałych – tj. zwiększenie ich wartości o 15%, przy czym minimum o 20 000 zł, w ciągu dwóch lat – by móc zaprzestać płacenia CIT? (art. 28g ust. 1 Ustawy o podatku dochodowym od osób prawnych)

… dla skorzystania z estońskiego CIT wystarczy – zamiast nakładów na cele inwestycyjne – wzrost kosztów wynagrodzeń? (art. 28g ust. 5 Ustawy o podatku dochodowym od osób prawnych)

… stosowanie estońskiego CIT nie wiąże się z koniecznością prowadzenia odrębnej ewidencji podatkowej? (art. 28d Ustawy o podatku dochodowym od osób prawnych)

… po zaprzestaniu z korzystania z estońskiego CIT nie musisz zwracać korzyści (art. 28l ust. 1 Ustawy o podatku dochodowym od osób prawnych)

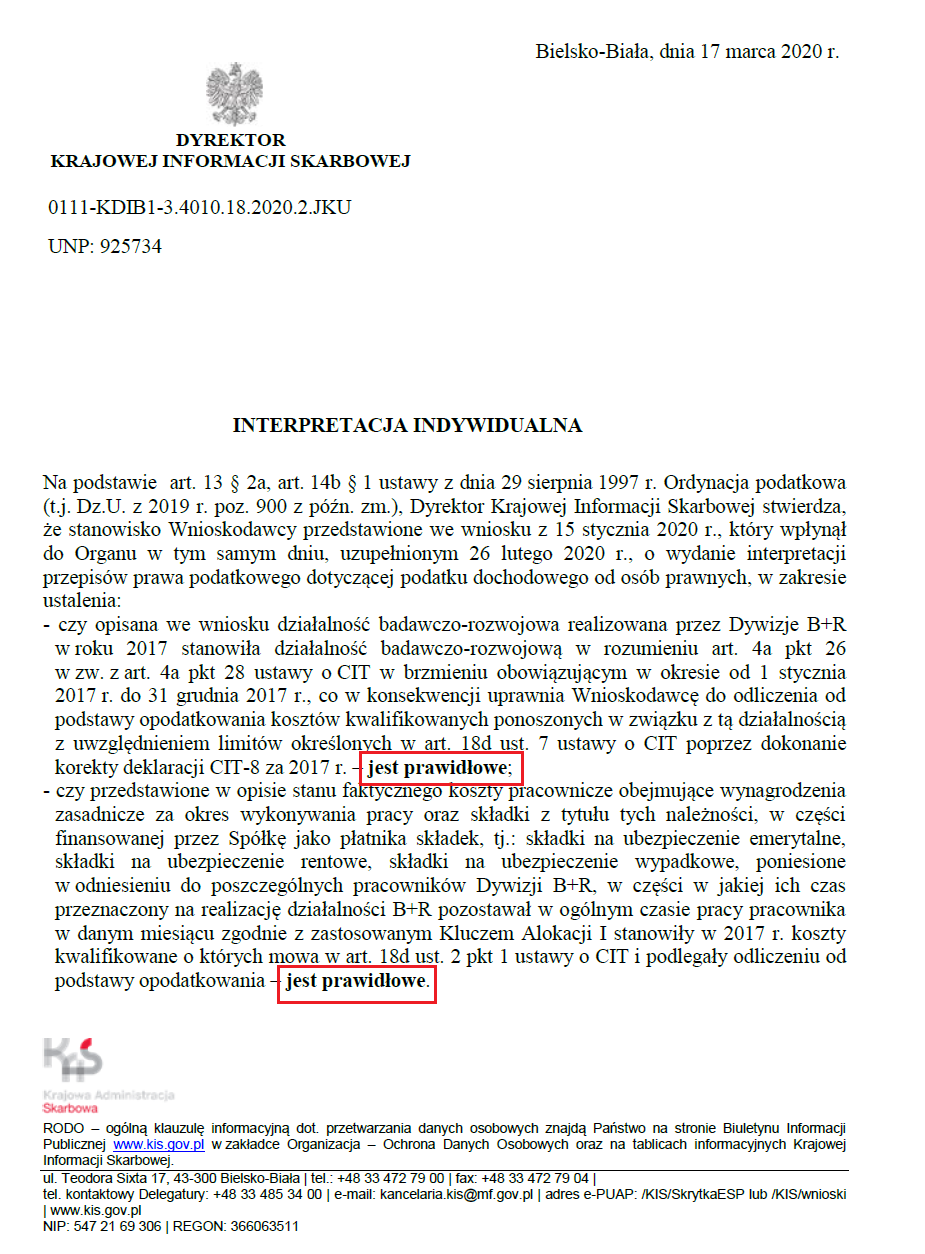

ULGA B+R

Czy wiesz, że…

… do skorzystania z ulgi wystarczy praca nad nowym produktem bądź usługą albo ulepszanie już istniejących? (art. 4a pkt 27 i 28 Ustawy o CIT i art. 5a pkt 38 Ustawy o PIT)

… za pracowników realizujących prace B+R uznać można także pracowników pośrednio zaangażowanych w te prace (np. pracownicy działów marketingowych, działów utrzymania ruchu)? (Interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z dnia 15 listopada 2017 r., sygn. 0111-KDIB1-3.4010.266.2017.3.MST)

… dla uznania danych pracowników za pracujących przy projekcie B+R nie jest konieczne powstanie faktycznego efektu wyników pracy tych osób? (Interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z dn. 20 marca 2017 r.; sygn. 2461-IBPB-1-3.4510.1086.2016.2.TS)

…ulga na badania i rozwój dotyczy wszystkich przedsiębiorstw, niezależnie od ich wielkości oraz branży? (interpretacja indywidualna z dnia 11.08.2017 r., sygn. 0115-KDIT2-3.4010.206.2017.2.PS)

…do skorzystania z ulgi na badania i rozwój nie jest wymagane tworzenie odrębnych działów badawczych czy wyspecjalizowanych komórek w firmie? (art. 24a ust. 1b, art. 26e ustawy o PIT; art. 9 ust. 1b, art. 18d ustawy o CIT)

JAK POMOŻEMY CI ZYSKAĆ?

1. ZMAPUJEMY PROCESY B+R

2. WYODRĘBNIMY KOSZTY B+R W EWIDENCJI RACHUNKOWEJ

3. DOSTOSUJEMY DOKUMENTACJĘ WEWNĘTRZNĄ

4. ZABEZPIECZYMY STOSOWANIE ULGI B+R

5. ZWERYFIKUJEMY KALKULACJĘ WARTOŚCI ULGI B+R

2. WYODRĘBNIMY KOSZTY B+R W EWIDENCJI RACHUNKOWEJ

3. DOSTOSUJEMY DOKUMENTACJĘ WEWNĘTRZNĄ

4. ZABEZPIECZYMY STOSOWANIE ULGI B+R

5. ZWERYFIKUJEMY KALKULACJĘ WARTOŚCI ULGI B+R

ZYSK? Liczony w milionach złotych. Ulga B + R to bezpiecznie i znacząco obniżona podstawa opodatkowania

<- Sprawdź jedną z wielu naszych interpretacji!

WSPARCIE NOWYCH INWESTYCJI

Czy wiesz, że…

… decyzję o wsparciu inwestycji wydaje Minister Gospodarki i może ją otrzymać niemal każdy przedsiębiorca? (art. 14 ust. 1 Ustawy o wspieraniu nowych inwestycji w zw. z §2 Rozporządzenia Rady Ministrów ws. pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji)

… decyzja o wsparciu inwestycji jest ostateczna i prawomocna, przez co nie można jej zmienić przez cały okres na który została wydana i ma moc wyroku sądowego? (art. 16 Kodeksu postępowania administracyjnego w zw. z art. 13 Ustawy o wspieraniu nowych inwestycji)

… wsparcie jest udzielane na zakup gruntu, nieruchomości innych niż grunty i wszystkich innych środków trwałych? (§8 Rozporządzenia Rady Ministrów ws pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji)

… decyzję o wsparciu wydaje się na okres od 10 do 15 lat? (art. 13 ust. 3 Ustawy o wspieraniu nowych inwestycji w zw. z §7 Rozporządzenia Rady Ministrów ws. pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji)

… dzięki wsparciu można obniżyć koszty inwestycji nawet o 70%? (§6 ust. 1 Rozporządzenia Rady Ministrów ws pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji)

… zwolnienie z podatku nie wyklucza uwzględniania w kosztach odpisów amortyzacyjnych kosztów poniesionych na nową inwestycję? (interpretacja Ministra Finansów, sygn.ILPB1/415-599/08-2/RP)

…nowa inwestycja może być finansowana z kredytu? (§5 ust. 3 Rozporządzenia Rady Ministrów ws pomocy publicznej udzielanej niektórym przedsiębiorcom na realizację nowych inwestycji)

… w przypadku prowadzenia działalności B+R minimalny „próg wejścia” kosztu inwestycji jest obniżony aż o 95%? (§ 4 ust. 4 pkt 1b Rozporządzenia Rady Ministrów)

Oferujemy także wsparcie w procesie rozliczania zwolnienia po jego przyznaniu.

ULGA NA ROBOTYZACJĘ

Czy wiesz, że…

…ulga na robotyzację ma objąć każdą firmę, bez względu na jej wielkość i branżę?

…ulga na robotyzację pozwoli na odliczenie od podstawy opodatkowania aż 50% kosztów poniesionych na inwestycje w robotyzację (np. zakup robotów, oprogramowania, osprzętu)?

…robotem jest zwykłe urządzenie do zastosowań przemysłowych?

…ulgę na robotyzację będzie można łączyć z innymi preferencjami podatkowymi (np. ulgą B+R, IP Box)?

…ulga będzie obejmowała również koszty szkolenia pracowników obsługujących nowy sprzęt?

…koszty na robotyzację przedsiębiorcy będą mogli odliczyć już w ciągu roku podatkowego?

…ulga będzie obowiązywać aż przez pięć lat?

Czy wiesz, że…

… dzięki zastosowaniu ulgi IP Box zaoszczędzić nawet kilka milionów złotych na rozwój swojej firmy? (art. 30ca – 30cb Ustawy o podatku dochodowym od osób fizycznych, art. 24d – 24e Ustawy o podatku dochodowym od osób prawnych)

… IP Box jest preferencją podatkową mającą podstawę prawną w Ustawie o podatku dochodowym od osób prawnych i jest zgodna z polityką Rady Ministrów? (art. 30ca – 30cb Ustawy o podatku dochodowym od osób fizycznych, art. 24d – 24e Ustawy o podatku dochodowym od osób prawnych)

…. z ulgi IP Box może skorzystać każdy przedsiębiorca, który jest np. właścicielem patentów, wzorów użytkowych, przemysłowych czy też tworzy oprogramowanie? (art. 30ca ust. 2 Ustawy o podatku dochodowym od osób fizycznych, art. 24d ust. 2 Ustawy o podatku dochodowym od osób prawnych)

… dla możliwości skorzystania z ulgi IP Box nie ma znaczenia branża ani skala prowadzonej działalności? (art. 30ca – 30cb Ustawy o podatku dochodowym od osób fizycznych, art. 24d – 24e Ustawy o podatku dochodowym od osób prawnych)

… ulga IP Box pozwala na zmniejszenie podatku dochodowego z 19% do stawki w wysokości zaledwie 5%? (art. 30ca ust. 1 Ustawy o podatku dochodowym od osób fizycznych, art. 24d ust. 1 Ustawy o podatku dochodowym od osób prawnych)

… z ulgi B+R korzyści czerpie już kilkaset przedsiębiorstw w całej Polsce? (dane Ministerstwa Finansów o rozliczeniu podatku dochodowego od osób prawnych za 2019 r.)

… jednokrotne wdrożenie procesu, umożliwia czerpanie korzyści przez kolejne lata? (art. 30ca – 30cb Ustawy o podatku dochodowym od osób fizycznych, art. 24d – 24e Ustawy o podatku dochodowym od osób prawnych)

… ulgę IP Box można łączyć z ulgą B+R, a także prowadzeniem działalności na na podstawie decyzji o wsparciu w ramach PSI? (art. 30ca Ustawy o podatku dochodowym od osób fizycznych, art. 24d Ustawy o podatku dochodowym od osób prawnych)

50% KOSZTÓW UZYSKANIA PRZYCHODU

Czy wiesz, że…

… możesz uzyskać bardzo wysokie podwyżki dla Twoich pracowników dzięki wdrożeniu programu 50% kosztów uzyskania przychodów? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

… przez zastosowanie 50% kosztów uzyskania przychodów możesz zmniejszyć wysokość zaliczki na podatek dochodowy, a przez to wymiernie zwiększyć wysokość pensji netto pracowników? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

… każdy pracownik Twojej firmy, wykonujący zadania B+R, otrzyma znaczną podwyżkę wynagrodzenia bez angażowania Twoich środków? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

… wyższe wynagrodzenie Twoich najlepszych pracowników stanowić będzie kwotę o równowartości trzynastej a nawet czternastej pensji? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

… ustawa przewiduje szeroki krąg pracowników, których dotyczą podwyższone koszty autorskie? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

… dzięki zastosowaniu 50% kosztów uzyskania przychodów utrzymasz przewagę konkurencyjną? (art. 22 ust. 9 pkt 3 Ustawy o podatku dochodowym od osób fizycznych)

SPECJALNY FUNDUSZ INWESTYCYJNY

Czy wiesz, że…

… odpisy dokonywane na specjalny fundusz inwestycyjny możesz w całości zaliczyć do kosztów uzyskania przychodów? (art. 15 ust. 1hb Ustawy o podatku dochodowym od osób prawnych)

… już w 2021 roku możesz znacząco zmniejszyć swój podatek o całą wartość zysku z roku 2020 i lat poprzednich? (art. 15 ust. 1hb Ustawy o podatku dochodowym od osób prawnych)

… możesz korzystać ze specjalnego funduszu inwestycyjnego łącznie z ulgami B+R czy IP Box? (art. 15 ust. 1hb – 1he Ustawy o podatku dochodowym od osób prawnych)

… skorzystanie przez Twoją firmę ze specjalnego funduszu inwestycyjnego w żaden sposób nie wypływa na dotychczasowe zasady opodatkowania, np. możesz korzystać z 9 % podatku? (art. 15 ust. 1hb – 1he Ustawy o podatku dochodowym od osób prawnych)

OCHRONA MAJĄTKU

Ryzyko strat finansowych to nieodłączny element biznesu, który narażony jest na wiele, często niezależnych od nas okoliczności. Warto więc zawczasu zabezpieczyć swój majątek – dzięki nam zrobisz to skutecznie i legalnie.

Czy wiesz, że…

…możesz zablokować skargę pauliańską umiejętnie dzieląc majątek wspólny?(wyrok SA Gdańsk sygn. ACa 263/15)

…poprzez zapis windykacyjny przekażesz spadkobiercy, np. dziecku, konkretną nieruchomość lub firmę? (art. 9811 § 1 K.C.)

…w wyniku śmierci wspólnika do spółki mogą w jego miejsce wejść osoby niezainteresowane lub osoby małoletnie?